Buchbestellungen in AT versandkostenfrei

Case Studies Verrechnungspreise

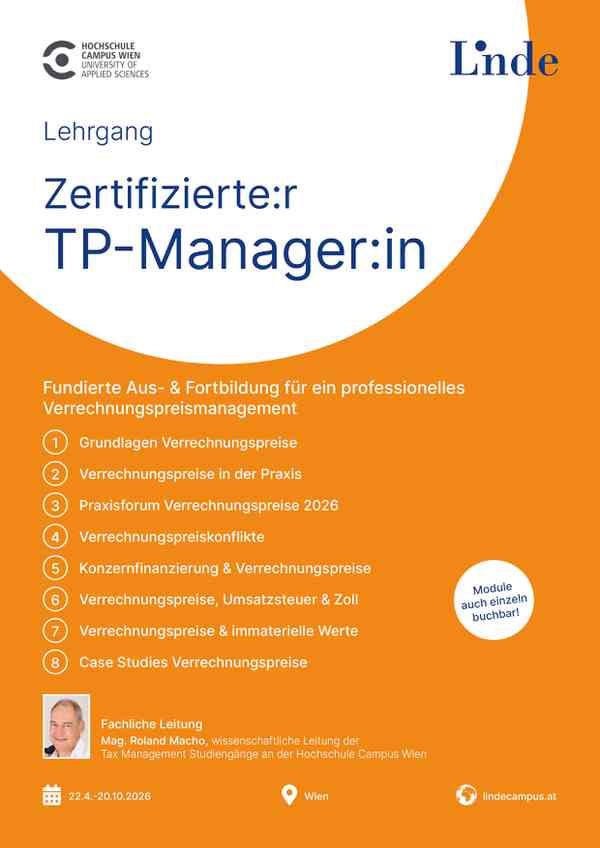

Dieses Seminar ist Teil des Lehrganges: Zertifizierte*r TP-Manager*in.

- Forderung nach § 6 Z 6 EStG, oder doch eine verdeckte Ausschüttung nach § 8 Abs 2 KStG

- Ausgewählte Beispiele zur Wahl der Verrechnungspreismethode bzw. deren Anwendung

- Finanz- und Darlehenstransaktionen

- Änderungen Konzernstrukturen, inkl. Standortvorteile

- Dokumentations- und Meldepflichten nach VPDG und BAO vs. VPR

- Multilaterale Risikobeurteilung und Outcome-Letter iSd 118b BAO

- EU-Meldepflichtgesetz – DAC 6

- EU-Betriebsprüfung/Joint Audit – DAC 7

Zielgruppe:

Leiter:innen und Mitarbeiter:innen aus dem Steuer-, Finanz- und Rechnungswesen sowie Controlling

Steuerberater:innen, Wirtschaftsprüfer:innen und deren Mitarbeiter:innen

Unternehmer:innen, Geschäftsführer:innen, Vorstände

Der Lehrgang entstand in enger Zusammenarbeit mit PwC Österreich, der FH Campus Wien und der österreichischen Finanzverwaltung und bietet mit seinem modularen Aufbau fundiertes Grundwissen sowie die Möglichkeit zur Vertiefung in ausgewählte und wichtige Spezialthemen. Die Ausbildungsinhalte mit zahlreichen Fallbeispielen direkt aus der Praxis, gepaart mit den Erfahrungen der Vortragenden aus den Bereichen der Verwaltung, Lehre und Beratung garantieren eine fundierte Aus- und Fortbildung im Bereich Verrechnungspreise.

OECD-Fremdvergleichsgrundsatz und rechtliche Bedeutung der OECD-VPLeitlinien, u.a.

- Fremdvergleichsgrundsatz nach § 6 Z 6 EStG/Art 9 OECD-MA

- Gewinnkorrektur § 6 Z 6 EStG oder doch vA iSd § 8 Abs 2 KStG?

- Offenkundige vA (VO zur KESt-Einbehaltung iSd Mutter-Tochter-Richtlinie)

- Erhöhter Fokus auf die tatsächlichen (wirtschaftlichen) Verhältnisse und der Substanz

- Nichtanerkennung (Umqualifizierung) bzw. die Gewinnzurechnung an zwischengeschaltete Gesellschaften

Ausgewählte Beispiele zur Verrechnungspreismethode

- Kostenbasis und durchlaufende Posten bei Anwendung der TNMM

- Gewinnaufschlag, ja oder nein?

- Wenn ja, in welcher Höhe? Routinedienstleistung/Low value-adding intra-group services (LVAIGS)

- Control over Risk: Konzept der Risikokontrolle am Beispiel der Auftragsforschung

- Wie ändern sich fremdübliche Vertriebsgewinne unter dem Regime von Amount B/Pillar I

- Datenbankstudien und Dokumentationsverpflichtungen

- Margenermittlung und Verluste in Covid- und Wirtschaftskrisenjahren

- Korrektur auf den Median vs. EuGH-Rechtsprechung

- Voraussetzungen für Year-End-Adjustments (Jahresendanpassungen)

Dokumentations- und Meldepflichten nach VPDG und BAO vs. VPR

Praxisbeispiel: Multilaterale Risikokontrolle und Outcome-Letter iSd § 118b BAO

DAC 7: EU-Betriebsprüfungen (Joint Audit) aus Praktikersicht

Mag. Roland Macho, Finanzamt für Großbetriebe

Ausgewählte Beispiele zu verrechnungspreisspezifischen Problemstellungen, z.B.:

Konzernumlagen bzw. Konzerndienstleistungen als „schwer fassbare“ Leistungen

- Einzelverrechnung vs. Umlagekonzept

- Verrechnung aus Sicht des Dienstleistungserbringers

- Benefits Test aus Sicht des Dienstleistungsempfängers

Finanz- und Darlehenstransaktionen (länger- vs. kurzfristige Finanzierungen)

- Analyse im Rahmen des Fremdvergleichsgrundsatzes – Eigenkapital vs. Fremdkapital

- Methoden und Dokumentation zur fremdüblichen Zinssatzermittlung

- Berücksichtigung des „Implicit Credit Support“ – wann ja, wann nein?

- Banken- vs. Dienstleistungskonzept beim Cash Pool

Änderung Konzernstrukturen inkl. Standortvorteile

- Funktionsverlagerung, ja oder nein

- Optionen und Konsequenzen (u.a. Abgeltungszahlungen, Meldepflichten etc.)

- Wie sind Standortvorteile (if any) aufzuteilen?

Persönliche Haftung – wie weit reicht die Sorgfaltspflicht

- Spannungsfeld: Verrechnungspreise vs. verbotene Einlagenrückgewähr

- Wann kommt es zur Geschäftsführerhaftung?

StB Dr. Eva-Maria Kerstinger, EY Österreich

Seminardetails

Dienstag, 20. Oktober 2026

13:00 bis 17:30

Tel.: +43 1 24 630 - 877

Fax: +43 1 24 630 - 746

E-Mail: natalia.migas lindeverlag.at