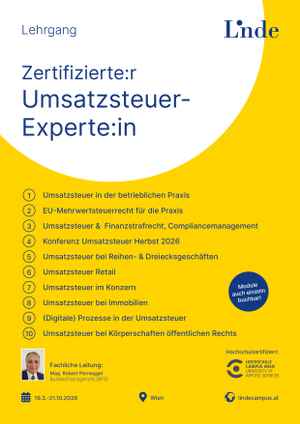

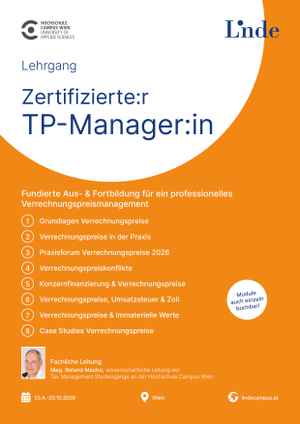

Das österreichische und internationale Steuerrecht ist ein Schwerpunkt im Programm des Linde Verlags. Mit den jährlich erscheinenden Ausgaben JAKOM, Kommentar zum Umgründungssteuergesetz, SteuerSparBuch, SWK-Spezial Steuererklärungen und Steuern kompakt bleiben Sie immer auf dem neuesten Stand und verpassen keine Änderungen in Ihrem Bereich. Die Kommentare zur Umsatzsteuer, zum Körperschaftsteuergesetz, zur BAO, zur DBA, zum Finanzstrafgesetz und zum Grunderwerbsteuergesetz sind nur ein Auszug aus der breiten Palette an Fachliteratur zum Thema Steuerrecht, die der Linde Verlag zu bieten hat.

Aktuelle Gesetzgebung, Reformen, Novellierungen, Rechtsprechung, Verwaltungspraxis, Schrifttum, Informationen in konzentrierter Form, übersichtliche Wegweiser durch Neuerungen und zahlreiche Beispiele und Musterformulare: All das erwartet Sie in unseren Fachbüchern.